Per anni e anni hai speso piu’ soldi di quelli che guadagnavi. Per anni e anni hai chiesto quattrini a prestito a destra e a manca. Per anni e anni ti sei arrangiato a coprire le cambiali in scadenza firmando nuove ipoteche. E che succede quanto i tuoi creditori cominciano a sospettare che dietro a quella tua parvenza da persona tanto rispettabile si nasconde un furbetto indebitato fin sopra i capelli? Che gli rispondi quando quelli si presentano a bussare tutti assieme alla tua porta, esigendo di essere ripagati? Gli svendi l’argenteria? La Tv al plasma? I mobili di famiglia? Gli cedi la tua automobile? Gli metti le chiavi di casa in mano e te ne vai a dormire sotto un ponte?

Questa e’ esattamente la situazione in cui all’improvviso si trova l’Italia. E se i politici, gli economisti di stato, i mezzibusti dei telegiornali non te lo dicono e’ solo perche’ loro si illudono di poter continuare a fare i furbetti ancora per un poco. Tu, se cosi’ ti aggrada, sei ovviamente liberissimo di credergli. Ma il punto e’ che i professionisti dei mercati finaziari, i banchieri di tutto il mondo, i manager che amministrano i risparmi di milioni di persone comuni, hanno smesso di prendere per buone le loro parole. Rivogliono indietro i soldi che hanno prestato all’Italia. E questo e’ un bel guaio. Per te. Per tutto il paese. E forse, addirittura, per il mondo intero.

Clicca sull’immagine, ed espandila a tutto schermo, per visionarla ad alta definizione con molti altri dati

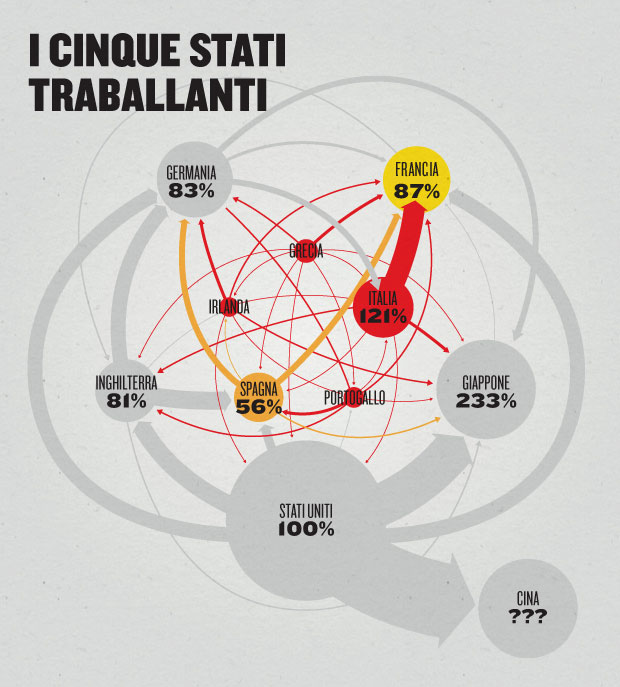

LA RAGNATELA GLOBALE DEI DEBITI

Per aiutarti a capire meglio la posta in gioco, ti offriamo qui sopra un grafico che illustra come la rete dei debiti si intreccia a livello internazionale. Il grafico include tutti i maggiori paesi industrializzati piu’ la Cina. Ogni paese e’ rappresentato da un cerchietto, che e’ tanto piu’ grande quanto piu’ grande e’ la sua economia (e quindi, in ordine di Prodotto Interno Lordo, abbiamo Stati Uniti, Cina, Giappone, Germania, Francia, Gran Bretagna, Italia, ecc.).

Dentro ad ogni cerchietto c’e’ poi un numero in grassetto che indica il debito pubblico di quel paese come percentuale del suo PIL (ed e’ facile notare che tutti i paesi cosidetti “ricchi” sono in qualche modo indebitati, ma in misura molto diversa fra loro).

Infine, una serie di frecce indicano il netto di chi deve quanto a chi. Anche queste frecce sono tanto piu’ larghe quanti piu’ soldi un paese ha preso in prestito da un altro (cosa che mostra, ad esempio, il debito colossale accumulato dagli Stati Uniti verso la Cina – l’unica nazione inclusa nel grafico a debito zero – e in misura minore verso il Giappone – un paese dove il debito dello stato e’ stratosferico ma e’ finanziato tutto o quasi dai leggendari risparmi dei suoi cittadini).

LA CRISI TRAVOLGE LA PERIFERIA DELL’EUROPA

Sulla ragnatela dei debiti trovi sovraimposta una colorazione che evidenzia il pericolo d’insolvenza di ogni paese a parere degli esperti internazionali (la gradazione va dal grigio, ovvero pericolo minimo, fino al rosso, pericolo massimo).

La sfiducia dei creditori si e’ focalizzata all’inizio su Grecia, Irlanda e Portogallo, tre piccoli paesi alla periferia dell’Europa che avevano accumulato nel tempo un debito molto alto, e dove i politici al potere si erano dimostrati incapaci di tagliare ingenti deficit di bilancio. In tutti e tre questi casi gli interessi sui titoli di stato, ovvero il costo per prendere a prestito nuovo denaro sul libero mercato, hanno cominciato a salire fino a raggiungere livelli insostenibili.

Per non essere costretti a dichiarare bancarotta, Grecia, Irlanda e Portogallo hanno dovuto chiedere aiuto alle istituzioni internazionali (come l’Unione europea e il Fondo monetario internazionale), accettando di fatto di mettere le loro finanze sotto amministrazione controllata, oltre ad approvare tagli draconiani alla spesa pubblica, tagli che a loro volta hanno ulteriormente depresso le economie locali, rendendo ancora piu’ difficile uscire dalla trappola debitoria.

La Spagna, nonostante fosse considerata inizialmente ad alto rischio, e’ riuscita finora ad evitare il peggio, perche’ il suo debito accumulato e’ molto minore, e perche’ il governo socialista ha avuto il coraggio di passare riforme dolorose (anche se questo rischia di fargli perdere le prossime elezioni).

L’ITALIA ENTRA NELL’OCCHIO DEL CICLONE

La stessa dinamica che ha travolto i tre piccoli stati alla periferia dell’Europa minaccia adesso l’Italia. Il nostro paese aveva un deficit di bilancio molto modesto. Anzi, se non si contassero gli interessi sul debito accumulato, lo stato registrerebbe addirittura un surplus annuale fra entrate e spese. Ma quel debito, accumulato in decenni di sprechi, e’ colossale. E la riluttanza del governo Berlusconi nell’approvare misure impopolari per ridurre ulteriormente la spesa (con bisticci nella maggioranza e rimandi continui) ha spaventato gli investitori stranieri.

Un anno fa’ l’Italia pagava un interesse del 4,5 per cento circa per finanziare i suoi debiti. Quest’estate l’interesse e’ salito al 5 per cento. Martedi’ ha toccato il 6,8. Ieri ha sfondato la soglia del 7,2 per cento. E a questo punto nessuno e’ in grado di sapere se questa corsa al rialzo potra’ essere fermata (come termine di paragone puoi considerare che gli investitori, per prestare altri soldi alla Grecia, ormai pretendono un interesse da strozzinaggio superiore al 30 per cento!).

La cosa peggiore e’ che questo trend alimenta se stesso, perche’ piu’ salgono gli interessi piu’ aumenta il debito, e piu’ sale il debito piu’ aumenta la paura che lo stato possa fallire, con la conseguenza che i risparmiatori vendono i nostri Bot per non rischiare di ritrovarsi con un pugno di mosche in mano. Le stesse banche italiane, preoccupare di rimpolpare le loro riserve di capitale per far fronte a questa crisi, hanno cominciato a liquidare i titoli di stato che avevano accumulato in passato. E figuriamoci quelle straniere…

E ADESSO CHI CI SALVERA’ DAL DISASTRO?

Quando una nazione non riesce piu’ a fare fronte ai propri impegni, quando insomma vacilla sull’orlo del fallimento, perche’ non riesce piu’ a trovare capitali sul libero mercato per finanziare i suoi debiti, l’unica via d’uscita e’ presentarsi con il cappello in mano di fronte alle quelle istituzioni, come il Fondo monetario internazionale o il nuovo Fondo europeo di stabilita’ finaziaria, create proprio con l’intento di circoscrivere disastri di questo tipo.

Ma l’Italia non e’ un paese emergente o una piccola nazione periferica. Siamo l’ottava economia del mondo. E il nostro debito pubblico, che supera i 1900 miliardi di euro, e’ piu’ grande di quello della Grecia, Spagna, Irlanda e Portogallo sommati assieme! Solo per ripagare i titoli in scadenza da adesso fino alla fine del 2012 il nostro governo dovra’ vendere all’asta circa 300 miliardi di nuovi Bot. Nessuna istituzione finaziaria mondiale e’ in grado di sborsare cifre del genere.

L’intero Fondo europeo di stabilita’ finanziaria ammonta a 440 miliardi di euro, parte dei quali forniti dall’Italia stessa, e in ogni caso una bella fetta di quei quattrini sono gia’ impegnati nel salvataggio della Grecia, dell’Irlanda e del Portogallo. Il Fondo monetario internazionale? E’ prevedibile che fra i ministri economici dei paesi emergenti ci sarebbe una vera e propria insurrezione se quello decidesse di dedicare tutte le sue risorse o quasi a favore di una nazione “ricca” come l’Italia, quando tante altre nazioni piu’ povere sono affamate di capitali per finanziare il loro sviluppo.

Qualche populista buontempone ha suggerito i Bot li dovrebbero comprare in massa le famiglie italiane (un po’ come quando durante il fascismo i “patrioti” donavano oro per finanziare la guerra), rintuzzando cosi’ gli attacchi di quei famigerati “speculatori” stranieri che saltano sempre fuori in queste occasioni. Premesso che oggi poco piu’ del 14 per cento del nostro debito pubblico e’ nelle mani di famiglie e privati, le cifre in gioco sono tali che non si capisce proprio dove questi potrebbero trovare i soldi per acquistare tutto quello che resta (ma il nostro premier aveva dichiarato che la crisi non esisteva, perche’ lui vedeva solo ristoranti pieni, quindi ognuno puo’ credere alla favole che vuole…).

I SINTOMI DI UN MALESSERE ANCORA PIU’ GRAVE

La verita’ nuda e cruda e’ che per uscire da questo colossale pasticcio non c’e’ magia che tenga. Il grafico che ti abbiamo fornito puo’ sembrare un groviglio da mal di testa. Ma mostra ad esempio che dobbiamo una marea di quattrini alla Francia, la nazione che assieme alla Germania resta il pilastro economico dell’euro. Questo vuol dire che i francesi (e quindi l’Europa) saranno estremamente riluttanti a sborsare molti altri soldi per un piano di salvataggio dell’Italia, perche’ il loro intero sistema bancario rischierebbe un contagio di sfiducia.

Sempre guardando quel grafico dovrebbe essere chiaro anche quanto sono indebitati gli Stati Uniti, che non si ritrovano alle strette come noi solo perche’ cinesi e giapponesi continuano a comprare dollari a man bassa (e a parcheggiarli in Buoni del tesoro Usa), al fine di ridurre il valore delle loro monete, e favorire quindi le esportazioni delle loro imprese. Niente speranza quindi che a salvarci possano essere gli yankees con una sorta di novello Piano Marshall.

Se davvero vogliamo essere onesti dobbiamo accettare il fatto che di fronte a questa emergenza siamo soli. E che ne potremo uscire solo con mix di riforme radicali, capaci da una parte di ridurre la spesa pubblica (pensioni piu’ basse, meno servizi, meno sprechi, meno dipendenti pubblici) e aumentare le entrate (piu’ tasse, meno evasione), ma anche di rilanciare la crescita e l’inventiva (meno corporativismi, meno burocrazia, piu’ meritocrazia, piu’ flessibilita’ nel lavoro), tutta roba che a un sacco di gente non piacera’ in alcun modo.

Molti miei amici mi hanno confessato di avere infilato una bottiglia di spumante nel frigo. Da stappare appena saranno confermate le dimissioni del Caimano. E non c’e’ dubbio che quel momento segnera’ una tappa storica. La fine di un era basata sulle balle, sulle illusioni, sulle furberie. Ma io non sono cosi’ sicuro che ci sia davvero da festeggiare. Perche’ quell’era ci ha lasciato tutti in braghe di tela. E non e’ che dopo l’ignobile tramonto di un vecchio leader tutto si sistemera’ per magia.