Euro e Piigs, deficit e default: Verso la bancarotta di stato?

di Nakita24 Ottobre 2011

TAG:

crisi

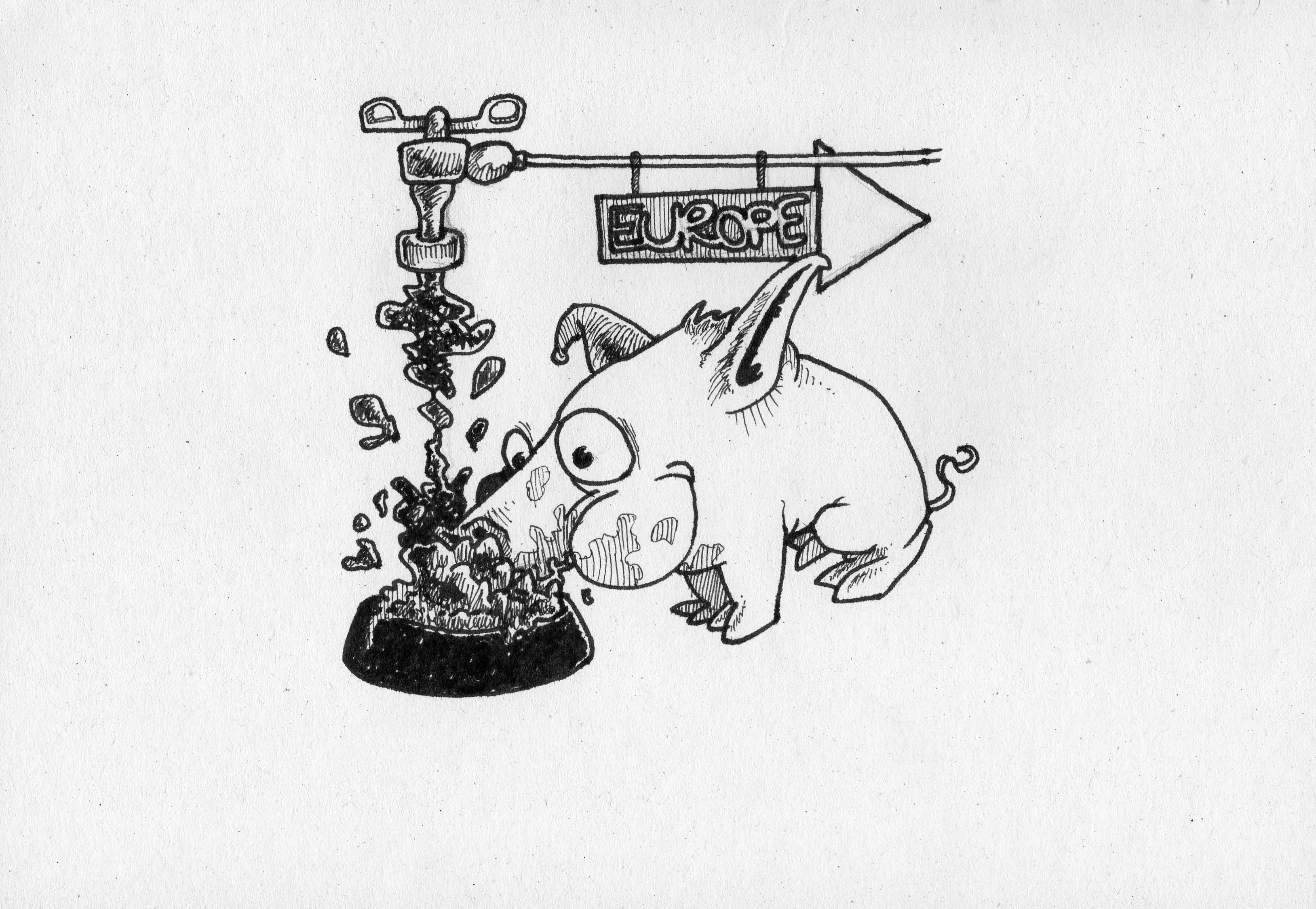

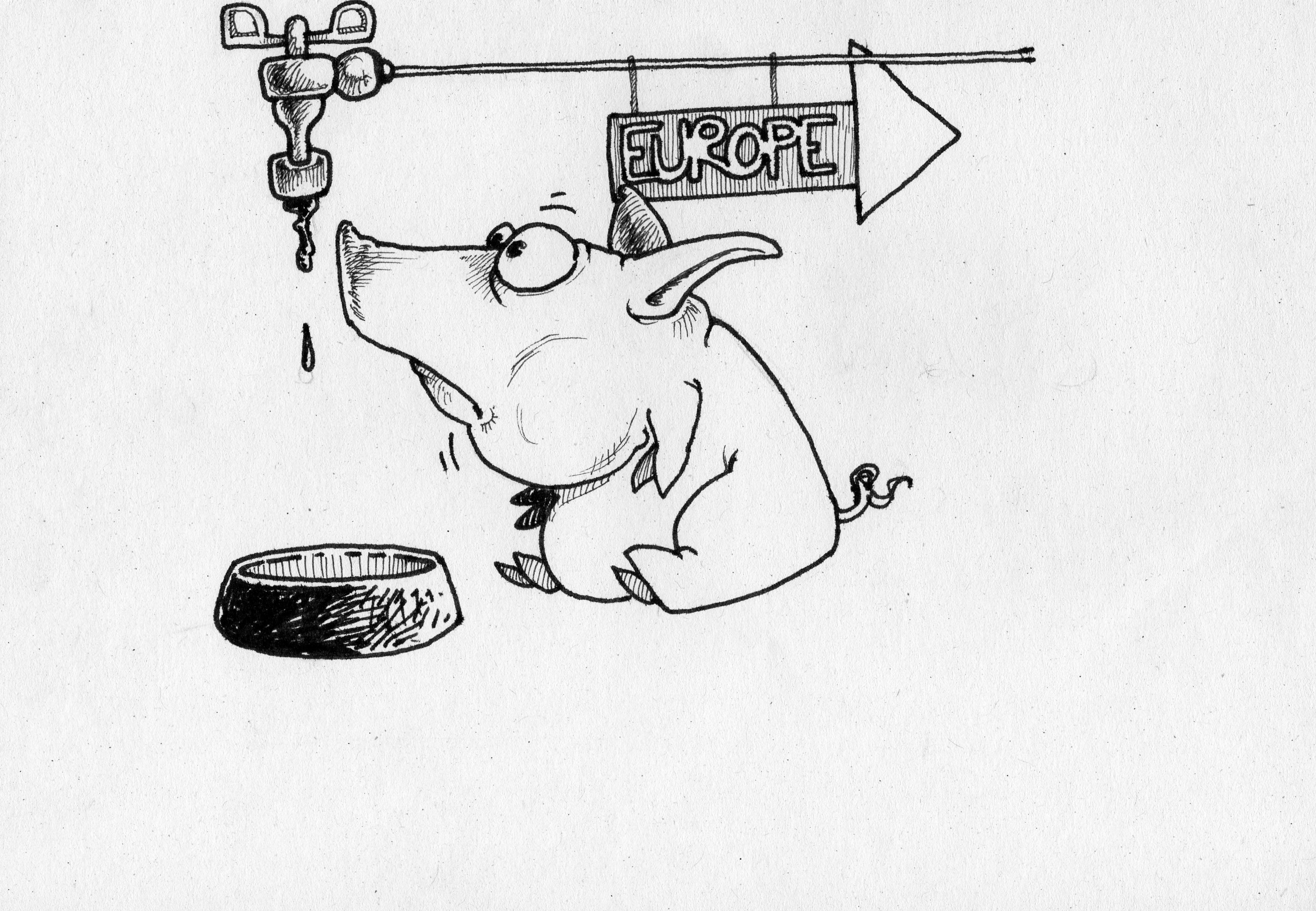

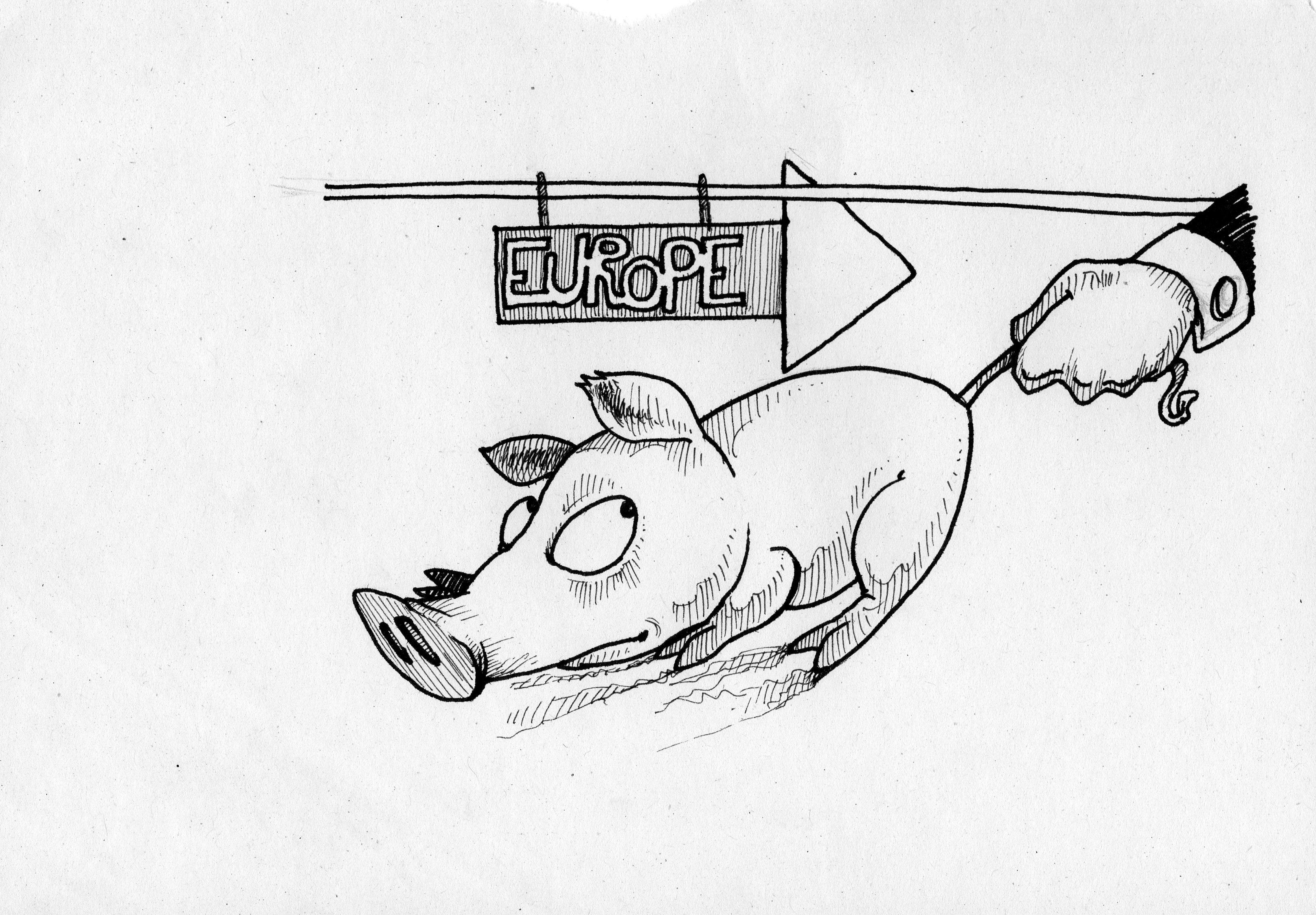

Illustrazione di Giorgio Campani

Default. Debito. Crisi. E ancora Piigs, l’acronimo coniato dagli anglosassoni per indicare gli anelli deboli dell’Europa, ovvero Portogallo, Irlanda, Italia, Grecia e Spagna… Queste sono alcune delle parole che utilizzo ogni giorno nel mio lavoro di giornalista finanziaria. E sono parole che stanno letteralmente monopolizzando la mia vita, visto che mi ritrovo incollata di fronte al computer, costantemente sotto pressione, con scadenze impellenti, a scrivere fino a una decina di articoli al giorno sul disastro europeo.

Ebbene qual è il nocciolo della questione? Al di là del gergo spesso oscuro e complicato preferito dagli esperti, tutto nasce dagli sperperi dei governi, che per far contenti gli elettori (o almeno gli amici dei governanti) hanno scelto di operare in “deficit”, ovvero di spendere più di quanto incassavano con le tasse e altre forme d’imposizione fiscale. Questi deficit si sono accumulati anno dopo anno, fino a raggiungere cifre da capogiro. Il risultato è stato un balzo colossale del cosidetto “debito pubblico”, che in Italia ha raggiunto ormai il 120% circa del prodotto interno lordo, ovvero una cifra ben più alta della somma di tutti i beni e servizi che noi produciamo in un anno intero.

Ora, per finanziare i loro debiti, i paesi di tutto il mondo ricorrono all’emissione di titoli di stato, noti anche come “bond” governativi, e nel caso dell’Italia come Bot e Cct. Ovviamente per rendere questi strumenti di finanziamento allettanti, o se preferite per riuscire a convincere qualcuno a comprarli, chi li emette deve offrire una ricompensa, il cosidetto tasso di interesse. Questo significa che quando un investitore – sia esso una famiglia, un’azienda o una banca privata – acquista un titolo di debito come un Bot italiano, acquista anche il diritto a percepire un interesse a scadenze periodiche, oltre alla promessa che alla fine dell’investimento gli sarà restituita l’intera somma che ha versato all’inizio. Lo stato, che in questo caso è il debitore, viene in genere considerato un buon garante che le cose andranno esattamente in questo modo, cosa che a sua volta spinge i risparmiatori a valutare i titoli di stato come un investimento particolarmente sicuro.

Illustrazione di Giorgio Campani

Il problema sorge quando uno stato, oberato da una montagna di debiti che non smette mai di crescere, non riesce più a ripagare né gli interessi né la somma iniziale versata, esattamente come un commerciante strangolato da troppe cambiali o una famiglia che non riesce più a tenere il passo con le rate del mutuo e di troppe linee di credito. Questa è proprio la “danger zone” verso cui ha cominciato a scivolare l’Italia. Tutte le volte che si sente dire in Tv che lo “spread” è aumentato, vuol dire che lo stato è stato costretto a pagare un interesse più alto per trovare qualcuno che continui a prestargli dei quattrini (e quello spread ormai si è attestato ai valori massimi dall’introduzione dell’euro). Questo succede perché più la gente comincia a sospettare che una nazione corre il rischio di non riuscire ad onorare i suoi debiti (ovvero più la sua affidabilità creditizia scende) e meno sarà disposta a comprare i suoi titoli di stato. L’unico modo per continuare a vendere Bot e Cct è allora alzare i tassi, promettendo agli investitori una ricompensa più alta, un guadagno così allettante da fargli “dimenticare” il rischio di non essere ripagati.

Dovrebbe essere abbastanza chiaro che a questo punto si entra però in un girone infernale (la danger zone di cui sopra), perché più gli interessi salgono e più difficile se non impossibile diventa ripagare tutto il debito (e la Grecia è già precipitata in questo buco nero, anche se nessuno ha il coraggio di ammetterlo). Una nazione può uscire da questa morsa solo in due modi. Il primo è mettersi a stampare nuova moneta. Questo provoca automaticamente inflazione (perché la massa monetaria in circolazione aumenta, ma i beni e servizi disponibili restano gli stessi, quindi i prezzi salgono), con il risultato che il paese si impoverisce, salari e risparmi perdono potere d’acquisto, ma anche che il debito si svaluta e diventa più facile da ripagare. Un’opzione del genere non però più disponibile, perché con l’introduzione dell’euro la Banca d’Italia (e tutte le banche centrali dei paesi che hanno adottato quella moneta) ha rinunciato al diritto di stampare moneta come e quando gli pare (questo lo può fare oggi solo la Banca Centrale Europea). L’unica alternativa che resta è quindi il “default”, un’altra parola un po’ misteriosa che nel linguaggio dei comuni mortali si traduce molto semplicemente con bancarotta di stato.

Illustrazione di Giorgio Campani

Ora, per capire meglio la minaccia default basta ricordare il caso dell’Argentina, o anche il caso a noi più vicino del crack Parmalat. Quanti di voi hanno visto nonni o genitori perdere tutti i risparmi che avevano parcheggiato in quei bond? E magari la tragedia fosse tutta qui. Se uno stato come l’Italia dichiarasse default, ovvero venisse meno all’impegno di ripagare i suoi debiti, a rimetterci non sarebbero solo le famiglie e i singoli risparmiatori che possiedono Bot e Cct. I nostri titoli di stato sono stati acquistati in grandi quantità anche da imprese, banche, società di assicurazione, fondi pensione, e tante altre entità con il bisogno di parcheggiare riserve di capitali da usare in futuro. Se all’improvviso Bot e Cct diventassero carta straccia, tutte queste istituzioni potrebbero a loro volta rischiare di fallire, o comunque essere costrette a ridurre drasticamente le loro attività, con ripercussioni catastrofiche a catena su tutta l’economia.

Spesso si sente dire che se un paese anche piccolo, come la Grecia, fosse costretto a dichiarare default, tutto il sistema monetario europeo si ritroverebbe immediatamente sotto attacco, e che l’euro potrebbe finire KO, e che quindi potrebbe morire anche un sogno, quello di un’Europa unita e senza frontiere. Questo è sicuramente un rischio reale, perché le economie delle diverse nazioni europee sono oggi strettamente intrecciate fra loro (una bella fetta di tutti i titoli di stato greci, ad esempio, è nelle mani dei maggiori gruppi bancari della Germania e della Francia, così che nel caso Atene dichiarasse default c’è il forte pericolo di un “effetto contagio” anche verso paesi all’apparenza molto più solidi).

Illustrazione di Giorgio Campani

Ma il punto chiave da capire è che nello scenaro peggiore, quello in cui ogni nazione ritorna alla sua vecchia moneta (marchi, franchi, lire, peseta, dracme, ecc.), non è che tutto ritorna semplicemente come prima e tanti saluti. Se il pubblico perde ogni fiducia nelle istituzioni politiche e finanziarie, se i risparmiatori si mettono a liquidare in massa Bot e Cct, se i correntisti danno l’assalto alle filiali bancarie per ritirare i loro quattrini, tutta l’economia rischia di implodere, con il commercio che si blocca perché non c’è più credito, con i governi che non sono più in grado di pagare servizi e pensioni, con le aziende costrette a licenziare in massa perché non hanno più i soldi per gli stipendi dei dipendenti e le fatture dei fornitori.

In gioco, insomma, c’è davvero molto di più di quello che potrebbe sembrare. E come reagisce la vecchia Europa di fronte a un rischio così grave? La mia impressione è che dorme. Certo, i due leader europei, la cancelliera tedesca Angela Merkel e il presidente francese Nicholas Sarkozy, all’apparenza sembrano agitarsi molto (il nostro premier lasciamolo perdere: è troppo occupato con questioni ben più personali per potersi permettere di pensare all’euro). Capi di stato, ministri finanziari, banchieri ed esperti assortiti si incontrano, e poi si incontrano di nuovo, e si stringono la mano, sfoggiando sorrisi Durbans H12 che sembrano fabbricati dal chirurgo plastico più sfigato della terra, tanto è lo sforzo muscolare che li accompagna. E cosa concludono? Niente. A parte qualche vaga dichiarazione orientata al futuro remoto: faremo, diremo, ci impegneremo.

Si’, io vedo un’Europa che sonnecchia, un’Europa senza più idee, che pensa e ripensa, ma non agisce mai. E dentro a questa Europa vedo un’Italia spenta, sempre più isolata, sempre meno considerata a livello globale, paralizzata, ibernata, nonostante i lamenti quotidiani della gente comune. Poi arriva a trovarmi mia sorella, che vive in Estremo Oriente, si guarda attorno e mi dice: “Ma dov’è la crisi?” Lei vede gli italiani tutti assorti ad abbuffarsi, a spassarsela, a ridere, stretti nella morsa di un individualismo sfrenato, attenti a curare il proprio orticello, contenti nel loro mondo di pastasciutta e calcio in Tv, ancora spavaldamente orgogliosi di cantare “Meno male che c’è Silvio”… E di primo acchito, per chi viene da fuori, è inevitabile l’impressione che tanti italiani siano completamente ignari che siamo arrivati sull’orlo del precipizio.

Eppure, guardando più in profondità, io di italiani ne intravedo anche altri. Sono quelli che si informano, che temono per il proprio avvenire, che vanno in piazza a manifestare il loro disagio, che parlano del futuro. Alcuni di loro hanno scelto di partire e lasciare l’Italia, altri invece di rimanere, cercando di capire il da farsi, organizzando eventi, provando a pensare in modo costruttivo. Mai un paese è stato così spaccato tra un provincialismo rinunciatario e una gran voglia di tornare ad essere un tassello operativo del mondo. E la speranza è forse nella rete, che permetterà ai giovani di capire cosa stà succedendo davvero, e quindi di spazzar via quella gerontocrazia che ci ha portato ad un passo dal crack.